気候変動・自然関連課題への対応(TCFD・TNFD提言への取り組み)

りそなホールディングスは、TCFD(気候関連財務情報開示タスクフォース)、TNFD(自然関連財務情報開示タスクフォース)の提言に沿った取り組みの深化と、開示の高度化を進めていきます。

ガバナンス

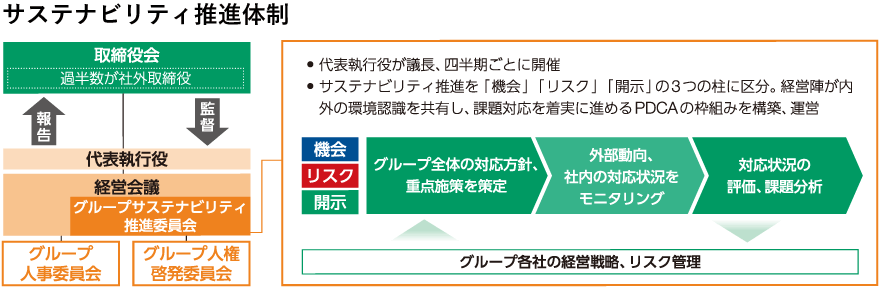

気候変動および自然関連課題への対応は、サステナビリティへの取り組みの重要な要素として取締役会による監督が行われています。具体的な監督の体制および状況は、「サステナビリティ推進体制」をご参照ください。また、取締役会では、環境に関する国際的規範を支持し、それらに即した気候変動、生物多様性に対する取り組みの向上にむけ、取引先を含むステークホルダーとの対話を行うことなどを盛り込んだ「りそなグループ環境方針」を定めています。加えて、環境課題が人権や地域社会と密接に関連していることを念頭に、人権に関する国際的規範を支持し、それらに即した人権尊重の取り組みの向上に向け、地域社会を含むステークホルダーとの対話を行うことなどを盛り込んだ「りそなグループ人権方針」も定めています。

方針・推進体制サステナビリティ推進体制

経営戦略(気候変動)

気候変動がビジネスに及ぼす機会とリスク

不確実性の高い気候変動の影響を捉えるため、「1.5℃」と「4℃」の2つのシナリオを用いて機会とリスクを定性・定量両面から評価しています。

評価に際しては、「短期:5年程度」「中期:15年程度」「長期:35年程度」の時間軸を設定して影響を受ける時期を想定しています。

1.5℃シナリオ

【参照した主な公的シナリオ】

IEA Net-Zero Emissions by 2050およびIPCC RCP2.6シナリオなど

想定される主な動き

- 政策や法律は、企業に対する温室効果ガス排出量の許容量を大きく制限

- 低炭素技術が進展・普及し、既存の製品・サービスの低炭素代替選択肢が拡大

- 突発的な異常気象は現在と同程度の頻度で発生

金融への影響

社会全体の金融の流れが気候変動の「緩和」にシフト

時期

短期~長期

想定される財務影響

機会

| 商品・サービス市場 |

|

|---|---|

| 資源効率化・エネルギー源・レジリエンス |

|

リスク

移行リスク

| 政策・法律 |

|

|---|---|

| 技術・市場 |

|

| 風評 |

|

物理的リスク

| 急性 |

|

|---|---|

| 慢性 |

|

4℃シナリオ

【参照した主な公的シナリオ】

IPCC RCP8.5シナリオなど

想定される主な動き

- 気候変動対策は現在の延長線にとどまり、温室効果ガスは現在の速度で増加

- 突発的な異常気象の発生が増加するとともに、被害の規模が現在よりも拡大

- 海面上昇など、慢性的かつ不可逆な変化が、企業や個人の経済活動にも影響

金融への影響

社会全体の金融の流れが気候変動の「適応」にシフト

時期

短期~長期

想定される財務影響

機会

| 商品・サービス市場 |

|

|---|---|

| 資源効率化・エネルギー源・レジリエンス |

|

リスク

| 移行リスク | 気候変動対策は現在の延長線にとどまる(大きな財務影響は想定せず) |

|---|---|

| 物理的リスク (急性・慢性) |

|

気候変動シナリオ分析の深掘り(定性)

機会・リスクとも、当グループ最大の資産である貸出金に大きな財務影響を及ぼすと認識しています。このことを踏まえ、TCFD炭素関連セクターのうち、特に対応を優先すべきセクターを「重要セクター」に選定し、当該セクターを対象にシナリオ分析の深掘りを実施しています。現時点で「 (1)エネルギー・ユーティリティ」「 (2)運輸・自動車」「 (3)不動産開発・建設」を重要セクターに選定しています。

重要セクターの選定プロセス

|

|

|---|---|

|

|

|

|

|

|

| 業種 | 気候変動影響 | ポートフォリオ の大きさ |

GHG排出量 の大きさ |

選定結果 |

|---|---|---|---|---|

| エネルギー・ユーティリティ | 大 |

小 |

大 |

重要セクター(1) |

| 運輸・自動車 | 大 |

中 |

大 |

重要セクター(2) |

| 不動産開発・建設 | 中 |

大 |

中 |

重要セクター(3) |

| 素材 | 大 |

小 |

大 |

非選定込※2 |

| 農業・食料 | 中 |

小 |

小 |

非選定 |

| 紙/パルプ・林業製品 | 大 |

小 |

小 |

非選定 |

- ※1「大」:5兆円超、「中」:1兆円~5兆円、「小」:1兆円未満と区分

- ※2素材の種類により、リスク特性が異なること、ポートフォリオが細分化されることから選定せず

重要セクターごとのシナリオ策定、気候変動リスク推移の定性評価

選定した重要セクターごとにシナリオを策定し、気候変動影響が発現する時期と大きさについて定性評価を実施しています。

|

「TCFD」「国連UNEP-FI」「SASB」などの情報を参考に、各セクターにおけるリスクと機会に影響が大きいと考えられる重要要素を調査、選定 |

|---|---|

|

選定した重要要素について、IEAなどの客観性の高い科学的パラメータから影響の発現時期、インパクトの大きさを想定。5フォース分析※3に組み入れ、将来の社会像とセクターへの影響を想定 |

|

一定のシナリオを仮定し、各セクターの気候変動リスク推移を評価 |

- ※3「売り手」「買い手」「新規参入者」「代替品」が「業界」に及ぼす影響を分析する手法。すべてに影響するもう一つの要素として「政策」を加味

1. 各セクターにおけるリスクと機会の重要要素

| エネルギー・ユーティリティ | 運輸・自動車 | 不動産開発・建設 | |

|---|---|---|---|

| 政策 | 炭素税の導入・引上 | 炭素税の導入・引上 | 炭素税の導入・引上 |

| 法律 | GHG排出規制の強化 | GHG排出規制の強化 | 建築物環境性能の強化 |

| 市場 | 再生可能エネルギーの普及 | エネルギー価格の上昇 | 環境性能の高い建物への顧客ニーズのシフト |

| 評判 | 顧客の環境配慮意識の向上 | - | - |

| 技術 | - | 電気自動車への転換 | - |

| 急性 | 防災対応強化費用、物損被害の発生 | 激甚災害による操業影響 | 水害などの被害増加 |

| 慢性 | - | (運輸)線路の熱膨張被害、冷房費の上昇 | - |

2. 将来の社会像とセクターへの影響

エネルギー・ユーティリティ

| 将来の社会像 | セクターへの影響 | |

|---|---|---|

| 1.5℃ | カーボンニュートラルが大きく推進、炭素税が導入され、再エネの導入・利用が普及 | カーボンニュートラルに向けて、再エネの導入拡大が加速 |

| 4℃ | 依然として化石燃料に依存し、物理的リスクが高まる | 化石燃料の需要は堅調に増加する一方、異常気象による損害・防災コストは増加 |

運輸・自動車

| 将来の社会像 | セクターへの影響 | |

|---|---|---|

| 1.5℃ | カーボンニュートラルが大きく推進、炭素税が導入され、再エネやEV車が普及、輸送ではモーダルシフトが加速 | カーボンニュートラルに向けて、環境配慮型車両・鉄道車両の拡大、モーダルシフトが加速 |

| 4℃ | 低炭素化は成り行き水準にとどまり、物理的リスクが高まる | 従来の市場環境が維持される一方、異常気象による損害・防災コストは増加 |

不動産開発・建設

| 将来の社会像 | セクターへの影響 | |

|---|---|---|

| 1.5℃ | カーボンニュートラルが大きく推進、炭素税が導入され、建築物の低炭素建材・再エネ導入が普及 | 環境負荷の低減を意識した施設の建設が加速 |

| 4℃ | 物理的リスクが高まり、防災性能の高い建築物の需要が高まる | 水害などに備えた防災性能の高い施設の建築が進む一方、異常気象による損害・防災コストは増加 |

3. 気候変動リスクの推移(低:低リスク 中:中リスク 高:高リスク)

エネルギー・ ユーティリティ

| 2030年 | 2035年 | 2040年 | 2045年 | 2050年 | |

|---|---|---|---|---|---|

| 移行リスク:1.5℃シナリオ | 高 |

高 |

高 |

高 |

高 |

| 物理的リスク:4℃シナリオ | 高 |

高 |

中 |

中 |

中 |

運輸・自動車

| 2030年 | 2035年 | 2040年 | 2045年 | 2050年 | |

|---|---|---|---|---|---|

| 移行リスク:1.5℃シナリオ | 中 |

高 |

高 |

高 |

高 |

| 物理的リスク:4℃シナリオ | 中 |

中 |

中 |

中 |

中 |

動産開発・建設

| 2030年 | 2035年 | 2040年 | 2045年 | 2050年 | |

|---|---|---|---|---|---|

| 移行リスク:1.5℃シナリオ | 低 |

低 |

低 |

低 |

低 |

| 物理的リスク:4℃シナリオ | 高 |

高 |

高 |

高 |

高 |

| 重要セクター | 移行リスク:1.5℃シナリオ | 物理的リスク:4℃シナリオ |

|---|---|---|

| エネルギー・ユーティリティ | 2030年前後に炭素税、炭素排出削減目標、エネルギーミックスにおける化石燃料の削減を想定し、以降高リスクで推移 | 2030年に洪水被害額が約2割増加することを想定し高リスク、2040年に原油価格が約3割上昇することを想定し、収益増加により中リスクに転換 |

| 運輸・自動車 | 2030年に炭素税、法規制によるエンジン搭載車(ICE)の大幅需要減を想定し中リスク、2030年代に国内でICEの新規販売規制を想定し、環境配慮型車両の需要がカバーしなかった場合は2035年以降高リスクで推移 | 2030年に洪水被害額が約2割増加することを想定し、以降中リスクで推移 |

| 不動産・建設 | 2040年にエネルギー原単位の低下が規制化された場合のコスト増と、ZEB需要増加による収益増が相殺すると想定し、低リスクで推移 | 2030年に洪水被害額が約2割増加すると想定し、以降高リスクで推移 |

気候変動シナリオ分析の深掘り(定量)

定性分析の結果を踏まえ、移行リスク、物理的リスクそれぞれについて、当社財務影響の定量分析を実施しました。

移行リスク(1.5℃シナリオ)

移行リスクは与信先の業種ごとに特性や影響度が異なること、企業の今後のカーボンニュートラル対応にも左右されると考えられることから、分析対象は定性分析で選定した重要セクターを対象としました。またシナリオの前提とする重要なリスク要素は各セクターに共通する「炭素税の導入・引上」とし、公的シナリオを参考に1.5℃下での与信先企業への将来影響などを想定、2050年までの信用リスク影響を推定しました。

| 分析対象 | 重要セクターすべて(エネルギー・ユーティリティ、運輸・自動車、不動産開発・建設) |

|---|---|

| シナリオ前提 | 炭素税の導入・引上げに伴う与信先企業の追加費用発生、および企業の今後のカーボンニュートラル対応を踏まえた信用リスク影響を推定 |

| 使用シナリオ | IEA Net-Zero Emissions by 2050およびIPCC RCP2.6シナリオ |

| 分析期間 | 2050年まで |

| リスク指標 | 増加が想定される与信関係費用 |

| 分析結果 | 2050年までの与信費用増加額は、最大930億円程度 |

物理的リスク(4℃シナリオ)

物理的リスクは与信先の業種ごとの特性だけでなく、企業や当社担保物件の所在地にも左右されると考えられることから、分析対象は一般事業法人全体としました。またシナリオの前提とする重要なリスク要素は、利用可能なデータの制約から、急性リスクが顕在化することによる水災被害とし、公的シナリオを参考に4℃下での与信先企業の業績影響、担保物件への影響を想定、2050年までの信用リスク影響を推定しました。

| 分析対象 | 一般事業法人全体 |

|---|---|

| シナリオ前提 | 急性リスクが顕在化することによる水災の発生頻度、被害増加をハザードマップ、自然災害モデルから想定し、与信先企業の業績、担保物件への影響を踏まえた信用リスク影響を推定 |

| 使用シナリオ | IPCC RCP8.5 |

| 分析期間 | 2050年まで |

| リスク指標 | 増加が想定される与信関係費用 |

| 分析結果 | 2050年までの与信費用増加額は、累積で最大140億円程度 |

シナリオ分析を踏まえた対応

シナリオ分析の結果からは、移行リスク、物理的リスクとも与信関係費用への影響は限定的と考えられるものの、一部のリスク要素を対象とした結果であること、推定に際し様々な仮定を置いていることから、リスク影響が限定的であることを示すものではないと受け止めています。

気候変動の影響は、様々なリスク要素が複合的に作用し、波及経路も様々な要因によって変化するため、引き続き分析精度の向上に努めていきます。

一方、分析精度の向上が途上であっても、与信先のリスクと機会が貸出金を通じてりそなグループのリスクと機会につながっていることは明らかであると認識しています。当グループの貸出金は、大部分が個人と中小企業のお客さま向けで構成されています。ポートフォリオ全体ではリスクが分散されている一方、中小企業のお客さまは、大企業に比べ気候変動への対応状況に差があり、背景には様々な課題があることがわかっています。

シナリオ分析の高度化に加え、Financed Emissionsの計測高度化・モニタリングに取り組み、お客さまとの対話の深化、ソリューションの強化を通じて、お客さまのカーボンニュートラルへの対応を支援していきます。

日銀による「気候変動対応を支援するための資金供給オペレーション」に対応した投融資

りそなグループは、日本銀行の「気候変動対応を支援するための資金供給オペレーション」に対応した投融資を提供しています。

国内の気候変動対応に資する投融資と判断するにあたっての基準および適合性の判断のための具体的な手続きについては下記をご覧ください。

気候変動対応オペにかかる対象投融資に関する基準および適合性の判断のための具体的な手続きの開示

経営戦略(自然関連課題)

金融機関・企業と自然資本の関係性

金融機関は直接操業の事業活動のみならず、法人や個人のお客さまへの融資や投資を通じて自然資本と広範に深くつながりを持っており、自然関連課題へ適切に対応する責務を負っています。

お客さまが自然資本へ依存・影響することによってもたらされるリスクと機会は、当グループ自身のリスクと機会に直結します。当グループでは、最大の資産である貸出金に対して、TNFD開示フレームワークにおけるLEAPアプローチガイダンス※4に沿った分析を進めています。

- ※4TNFD「Guidance on the identification and assessment of nature-related issues:The LEAP approach」(2023年10月)

企業さまにとっての自然関連リスクと機会

リスク

| 自然への依存度が大きい事業 | 自然への影響度が大きい事 | |

|---|---|---|

| 物理的リスク(慢性) |

|

|

| 物理的リスク(急性) |

|

|

| 移行リスク |

|

|

機会

| 自然への依存度が大きい事業 | 自然への影響度が大きい事業 | |

|---|---|---|

| 資源効率・製品・サービス |

|

|

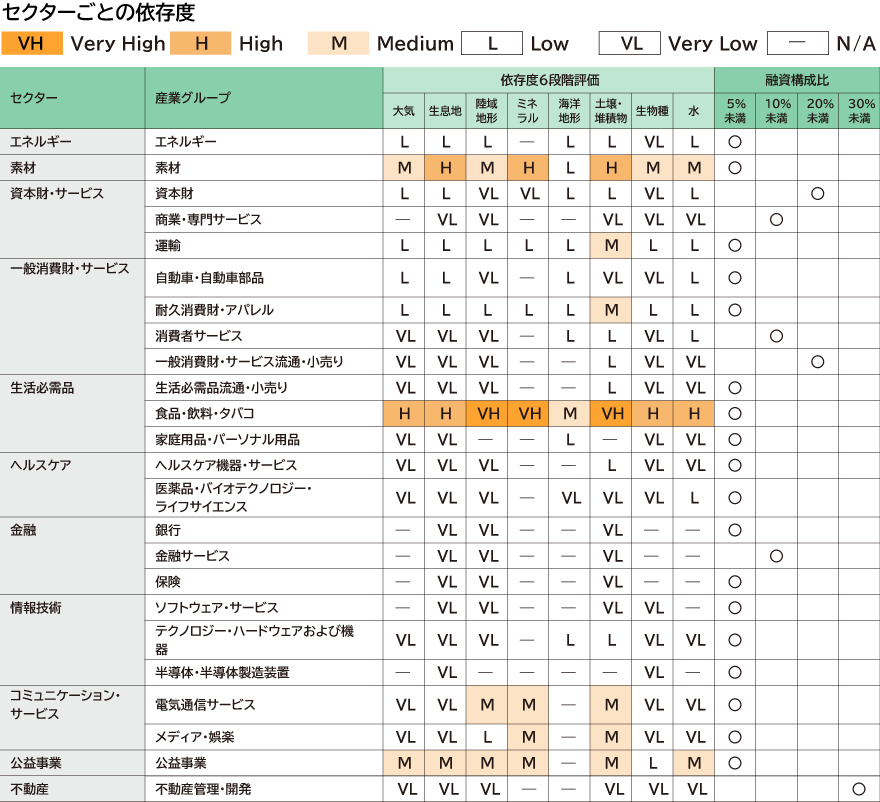

ヒートマップ分析

自然関連リスク分析ツール「ENCORE」※5を用いて、セクター別の依存・影響度を把握するヒートマップ分析と当グループの融資ポートフォリオに占める割合を整理しています。

分析結果の詳細は、りそなグループ統合報告書2025のP.51をご覧ください。

りそなグループ統合報告書2025- ※5Exploring Natural Capital Opportunities, Risks and Exposure

リスクと影響の管理

当社は、当グループに重大な影響を及ぼす可能性の高いリスクをトップリスクとして認識し、リスク管理の起点とした一貫性のあるリスク管理体制を整備しています。

サステナビリティに関連するトップリスクとして、「 社会構造・産業構造の変容に伴う競争力低下等」「各種法規制や政策変更等に伴う収益構造変化(収益性低下)等」「自然災害の発生による業務停止等」を認識しています。

また、主なリスクシナリオとして「気候変動、生物多様性への対応遅延等による成長機会逸失や座礁資産化等も含む企業価値毀損」「経営情報の開示が不十分と見做されることに伴う企業価値毀損」「大規模地震、風水害やパンデミックにより人命が危険に晒される、ないしは業務停止」等を設定しています。

トップリスクは経営会議、取締役会などでの議論を踏まえて決定され、トップリスク管理を通じてリスクガバナンスの強化、重大なリスクの発生防止、リスクが発生した場合の早期対応・影響拡大の抑制などに努めています。

また、管理すべきリスクの種類・定義、リスク管理を行うための組織・体制、およびリスク管理の基本的な枠組みを明確化し、リスクの特性に応じた手法によってリスク管理を行う体制を構築しています。

特に影響が大きいと考える信用リスクについては、下記の「社会的責任投融資に向けた取り組み」などを通じてリスク管理の強化を図っています。

社会的責任投融資に係る取り組み指標・目標

りそなグループでは、気候変動リスクを低減し、機会を伸ばすための長期的な取り組みのターゲットとして、2021年に「サステナビリティ長期目標」を定めました。また、2023年5月には、投融資ポートフォリオがもたらす温室効果ガス排出量(Scope3カテゴリ15)について、2050年までに実質ゼロを目指すことを宣言するとともに、電力セクターに対する中間削減目標を公表いたしました。

カーボンニュートラル目標(Scope1+2)

| 項目 | 目標 | 2024年度実績※6 |

|---|---|---|

| 当グループのエネルギー使用に伴うCO2排出量(Scope1+2) | 2025年度までに2013年度比▲70% 2030年度までに実質ゼロ |

22,192t-CO2 (2013年度比▲76.1%) |

| 上記のうち、Scope1 | 2025年度までに2013年度比▲40% | 4,321t-CO2 (2013年度比▲48.7%) |

| 上記のうち、Scope2 | 2025年度までに2013年度比▲80% | 17,871t-CO2 (2013年度比▲78.9%) |

- ※6速報値

投融資ポートフォリオの温室効果ガス排出量ネットゼロ宣言

| 項目 | 目標 | 2024年度実績 |

|---|---|---|

| 投融資ポートフォリオの温室効果ガス排出量(Scope3カテゴリ15) | 2050年度までに実質ゼロ | ー |

| うち電力セクター:炭素強度 | 100~130gCO2e/kWh | 145gCO2e/kWh |

リテール・トランジション・ファイナンス目標

| 項目 | 目標 | 2024年度実績 |

|---|---|---|

リテールのお客さまの意識・行動のトランジションに向けて、現在地からの着実な前進に資するファイナンス

|

2020~2030年度までの累計取扱高10兆円 | 約1.9兆円 (うち環境分野約5.7兆円) |

それぞれの目標の内容、これまでの進捗、今後の取り組みについては、それぞれのリンク先をご参照ください。